Налог на квартиру

Налог на квартиру – это местный налог, регулирование которого осуществляется главой 32 «Налог на имущество физических лиц» Налоговый кодекс РФ.

Кто должен платить налог на квартиру

В собственности физических лиц могут находиться разные объекты недвижимости, которые становятся объектом налогообложения по налогу на имущество.

При этом налогоплательщик-собственник недвижимости должен уплачивать в пользу бюджета имущественный налог.

Так, налог на имущество обязаны уплачивать физические лица, имеющие в собственности следующие объекты недвижимости:

квартиры, дома и комнаты;

гаражи, машино-места в паркинге;

незавершенные объекты строительства;

единые комплексы недвижимости;

долевая собственность на любую недвижимость, перечисленную выше.

Самым распространенным случаем наличия собственности у физических лиц является владение квартирой.

Кто рассчитывает налог на квартиру

Налог квартиру рассчитывается налоговой инспекцией по месту регистрации налогоплательщика и получается им в форме налогового уведомления, содержащего в себе данные о сумме и сроках оплаты.

Порядок расчета налога на квартиру

Налоговая база и налог на квартиру

В качестве налоговой базы выступает кадастровая стоимость квартиры, то есть стоимость, которая максимально приближена к рыночной стоимости имеющегося в собственности частного лица объекта налогообложения.

Базовая формула расчёта налога на недвижимость

Согласно статьи 402 НК РФ расчётной базой к 2022 году для имущественного налога должна стать кадастровая стоимость недвижимости, что значительно увеличит размер платежа. В связи с этим, было принято решение о постепенном переходе для смягчения финансового удара по денежным средствам собственников.

Формула расчёта для переходного периода подробно расписана в статье 408 НК РФ.Из неё следует, что к учёту принимается не только кадастровая, но и инвентаризационная стоимость. В формуле используется уменьшающий коэффициент, необходимость которого к 2022 году отпадёт.

Н = (Нк — Ни) * Кф + Ни где

Нк — величина налога, полученная от кадастровой стоимости.

Нк = К * Ск (К- кадастровая цена и Ск — налоговая ставка);

Ни — налоговая сумма от инвентаризационной стоимости.

Ни = И * Си (И — инвентаризационная цена и Си — налоговая ставки);

Кф — уменьшающий коэффициент, который равен:

В 2019 году уменьшающий коэффициент использоваться не будет, потому с 2022 года пользователям придётся платить налог на недвижимость в полном объёме.

Ставки налога на квартиру

Так как налог на квартиру частных лиц является местным налогом, то конкретные размеры ставок налога на имущество физических лиц определяются в каждом муниципальном образовании отдельно.

В соответствии с требованиями налогового законодательства установлены следующие ограничения по налоговым ставкам налога на имущество физических лиц:

§ не более 0,1% от величины кадастровой стоимости объекта налогообложения, а также сооружений хозяйственного назначения с площадью не более 50 кв. м.;

§ не более 2% для перечня объектов налогообложения, определенных в Налоговом кодексе РФ, и объектов со стоимостью больше 300 миллионов руб.;

§ не более 0,5% для остальных видов имущества.

При этом власти некоторых муниципальных образований, таких как, например, Москва, Крым, Санкт-Петербург и другие, имеют право уменьшить ставку налогообложения 0,1% до 0 или, наоборот, увеличить её, но не больше, чем в 3 раза.

Законодательством допускается применение дифференцированных ставок в зависимости от таких параметров:

Вид объекта налогообложения.

Территориальная зона, в пределах которой расположен налогооблагаемый объект.

Налоговые вычеты при расчете налога на квартиру

При расчете налога на имущество, в зависимости от видов объектов, размер кадастровой стоимости может быть уменьшен на сумму налогового вычета. В статье 403 НК РФ указано, что при исчислении имущественного сбора по кадастровой стоимости происходит его уменьшение. На федеральном уровне для квартир установлен вычет, равный стоимости 20 кв. м. данной квартиры. Такое количество метров не будет включаться в налогооблагаемую базу. Если кадастровая стоимость объекта налогообложения будет отрицательной величиной, то она в соответствии с принятыми правилами будет приравниваться к 0.

Муниципальным властям дано право увеличивать размер налогового вычета по своему усмотрению.

При наличии в собственности нескольких объектов недвижимости вычет распространяется только на один из них. Если не будет заявления от налогоплательщика с указанием конкретной недвижимости, то ФНС применяет его на то имущество, по которому налог будет максимальным.

Доля от квартиры и налог на квартиру

Если собственность в квартире оформлена на правах долевого участия, то расчёт производится для каждого собственника отдельно.

Если величина доли не выделена, то она определяется делением общей площади на количество собственников.

Неприватизированное жильё и налог на квартиру

Налог на имущество оплачивают только собственники, официально прошедшие регистрацию в Росреестре и имеющие свидетельство, подтверждающее их права.

Если же квартира не является приватизированной, то и проживающие в ней граждане не считаются её владельцами. Следовательно, ежегодно вносить платежи за имущество они не должны. Вместо этой суммы жильцы муниципальных квартир оплачивают стоимость найма за проживание.

Льготы и по налогу

Налогоплательщиками считаются все лица, имеющие в своей собственности недвижимое имущество. Их обязанностью является своевременная уплата налога. Некоторые категории граждан имеют право на льготное налогообложение (статья 407 НК РФ). В полном размере от уплаты налога на квартиру освобождаются следующие категории граждан:

лица, награжденные орденом Славы трех степеней;

герои СССР и РФ;

инвалиды 1 и 2 групп, вне зависимости от вида заболевания, а также инвалиды детства;

участники войн, в том числе партизаны;

участники боевых действий;

участники оборонительных акций во время Великой Отечественной войны;

граждане, пострадавшие от радиоактивных облучений в Чернобыльской АЭС, Семипалатинск;

семьи, потерявшие своих близких при исполнении служебного долга;

иные категории физических лиц, установленные статьей 407 Налогового кодекса РФ.

Налоговые льготы предоставляются в размере всей суммы налога, подлежащей обязательной уплате.

Для получения льготы собственнику квартиры следует обратиться в налоговую инспекцию по месту регистрации и написать соответствующее заявление о предоставлении ему льготы и предоставить необходимый комплект документов.

Отметим, что льгота может быть предоставлена только в отношении одного объекта каждой категории налогооблагаемого объекта по усмотрению плательщика налога на имущество.

Срок уплаты налога

Налог на квартиру должен быть оплачен до 1 октября года, следующего за истекшим. Взимается он по месту нахождения недвижимости (статья 409 НК РФ).

Штрафные санкции за неуплату налога

При нарушении сроков оплаты с плательщиков налога на имущество может взиматься штраф, величина которого составит 20% от суммы долга, а также будут начисляться пени за каждый день допущенной просрочки по уплате налога (1/300 от ключевой ставки ЦБ РФ).

Отметим, что неполучение налогового уведомления на руки не освобождает физическое лицо от уплаты налога на имущество.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

Как оплатить налог на имущество в Москве

Кто должен платить налог

Новая система налогообложения на объекты недвижимости введена в Москве с 2015 года – теперь сумма платежа рассчитывается от кадастровой стоимости недвижимости, максимально приближенной к рыночной. Раньше налог считался исходя из инвентаризационной стоимости объектов (по БТИ), и сумма в большинстве случаев была ниже. Как оплатить налог на квартиру в Москве по новым правилам и из чего он складывается, разобрался обозреватель РИАМО.

– Налог на имущество физических лиц должны платить собственники недвижимости.

– Если имущество находится в общей долевой собственности нескольких собственников, то налог уплачивается каждым из собственников соразмерно их доле в этом имуществе.

– Если собственник недвижимости – ребенок, то налог платят его родители как законные представители, а в случае их отсутствия – усыновители, опекуны или попечители.

Налогообложение в Москве регулируется Налоговым кодексом РФ и законом города Москвы «О налоге на имущество физических лиц». Сборы по налогам поступают в бюджет Москвы.

Налоговые уведомления придут, если в вашей собственности находится:

– квартира или комната;

– жилой дом (коттедж или загородный дом);

– гараж или выделенное машиноместо;

– недостроенный объект недвижимости или другие сооружения.

При расчете налога на недвижимость учитываются следующие показатели:

– кадастровая стоимость имущества;

– общая площадь объекта недвижимости;

– тип объекта недвижимости;

– понижающий коэффициент (для расчета за налоговый период с 2015 до 2019 года);

– доля в собственности;

– инвентаризационная стоимость объекта недвижимости (для расчета за налоговый период с 2015 до 2019 года).

Как узнать кадастровую стоимость жилья

Кадастровая стоимость – это определенная государством стоимость объекта недвижимости, приближенная к рыночной стоимости. Кадастровая стоимость зависит от многих факторов: места расположения строения (округ, район), года постройки, площади, расстояния до метро (электричек и пр.), наличия леса, парка и других.

Кадастровую стоимость своей недвижимости собственники могут узнать, воспользовавшись интернет-сервисом «Справочная информация по объектам недвижимости в режиме online» на официальном сайте Росреестра.

Кадастровая стоимость в столице утверждается Правительством Москвы и регулярно, раз в два года, пересматривается для того, чтобы в полной мере соответствовать изменениям цен на рынке недвижимости.

Понижающий коэффициент и налоговый вычет

Для того, чтобы обеспечить плавный переход к уплате налога, рассчитанного по новым правилам, государством введен переходный понижающий коэффициент, который уменьшает сумму налога. Значение понижающего коэффициента зависит от года, за который рассчитывается налог. В 2022 году, когда переход на новую систему налогообложения будет закончен, собственники будут платить полную сумму налога.

С 2015 по 2018 годы установлены следующие значения понижающего коэффициента: 2015 год – 0,2, 2016 год – 0,4, 2017 год – 0,6, 2018 год – 0,8.

В 2019 году и далее понижающий коэффициент применяться не будет.

Кроме того, на каждый объект недвижимости предоставляется один налоговый вычет, причем он не зависит от количества собственников и от того, относятся ли собственники к льготной категории.

Налоговый вычет предусматривает, что налогом не облагаются: 20 квадратных метров – если вы владеете квартирой, 10 квадратных метров – если владеете комнатой, 50 квадратных метров – если владеете жилым домом.

Налоговый вычет действует на объект недвижимости в целом, независимо от количества собственников. То есть, налоговый вычет будет одинаковым для квартиры с одним собственником и для квартиры с двумя собственниками.

Налоговая ставка

Ставки налога на имущество физических лиц в Москве установлены в зависимости от кадастровой стоимости объекта налогообложения.

Так, если кадастровая стоимость квартиры, комнаты или жилого дома не превышает 10 миллионов рублей, то налоговая ставка составит 0,1%, от 10 до 20 миллионов рублей – 0,15%, от 50 до 300 миллионов рублей – 0,3%.

Отдельные ставки установлены по гаражам и машиноместам, недостроенным частным домам и другим объектам, с которыми можно ознакомиться на официальном сайте ФНС России.

Кому предоставляются льготы

Некоторые категории собственников освобождаются от уплаты налога на имущество. Согласно Налоговому кодексу РФ, к ним относятся:

– пенсионеры по старости;

– Герои Советского Союза и Герои Российской Федерации;

– инвалиды I и II групп инвалидности, инвалиды детства;

– участники Великой Отечественной войны;

– ветераны боевых действий;

– члены семей военнослужащих, потерявших кормильца, и ряд других категорий.

С полным перечнем льготных категорий можно ознакомиться на официальном сайте ФНС России.

В дополнение к федеральным льготам, в Москве установлены следующие льготы: для собственников гаражей и машиномест, расположенных в офисных и торговых объектах, а также для собственников апартаментов из специального реестра апартаментов, утвержденного постановлением Правительства Москвы.

Все собственники, имеющие право на налоговые льготы, должны предоставить в любой налоговый орган заявление и предъявить документы, подтверждающие право на льготу.

Если заявитель ранее обращался в налоговые органы с заявлением на льготы (например, при выходе на пенсию), то повторно это делать не требуется – предоставленные ранее документы будут учитываться.

Если ранее льготники были освобождены от уплаты налога на все имеющиеся объекты недвижимости, то с 2016 года льгота предоставляется по выбору налогоплательщика только на один объект недвижимости. Это может быть квартира, комната, гараж или машиноместо. По второй или третьей квартире, дому, гаражу и прочим объектам, находящимися в собственности льготника, налог платить придется. Уведомление о выбранных объектах налогообложения нужно предоставить в любой налоговый орган по своему выбору до 1 ноября года, являющегося налоговым периодом.

Когда платить налог

Налог нужно платить один раз в год. Срок уплаты – не позднее 1 декабря года, следующего за истекшим налоговым периодом. Например, налог на недвижимость за 2017 год нужно оплатить не позднее 1 декабря 2018 года. При нарушении срока начисляются пени.

Если вы купили или продали недвижимость в течение года, то налог будет рассчитан только за то количество месяцев, в течение которых вы владеете или владели данным объектом.

Как оплатить

Физические лица уплачивают налог на имущество физических лиц на основании налогового уведомления, направляемого налоговым органом. Уведомление приходит за 30 дней до наступления срока платежа. В уведомлении указана сумма налога, подлежащая уплате, объект налогообложения, налоговая база, а также срок уплаты налога.

Налоговое уведомление приходит по почте, а также онлайн через сайт «Госуслуги» или через личный кабинет налогоплательщика на сайте ФНС России.

Налогоплательщик обязан уплатить налог в течение одного месяца со дня получения налогового уведомления. В случае неуплаты налога в установленные законом сроки будут начислены пени (1/300 от ставки рефинансирования ЦБ) за каждый день просрочки. При этом налоговый орган вправе обратиться в суд с заявлением о взыскании суммы налога за счет имущества собственника.

Оплатить налог можно несколькими способами:

1. В личном кабинете на портале государственных услуг РФ www.gosuslugi.ru, пройдя предварительную регистрацию;

2. В «Личном кабинете» на официальном сайте ФНС России (для создания кабинета необходимо обратиться в любую налоговую службу или использовать учетную запись портала госуслуг)

3. Без предварительной регистрации можно оплатить налоги через интернет-сервис «Уплата налогов физических лиц» на сайте ФНС России;

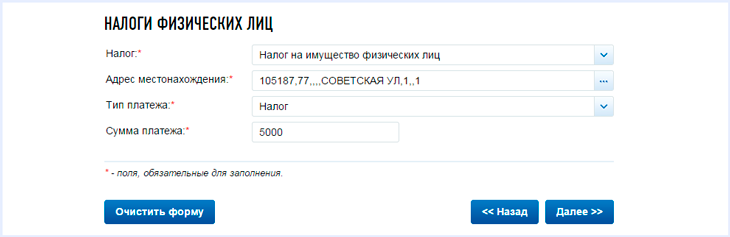

Для формирования платежного поручения пользователю необходимо ввести свою фамилию, имя, отчество, адрес, ИНН, выбрать налог, адрес местонахождения и сумму.

С помощью этих сервисов можно сформировать квитанцию на уплату налога для оплаты в любом банке за наличный расчет или произвести безналичную оплату на сайте ФНС России (список банков для безналичной оплаты можно посмотреть на сайте ведомства).

4. С помощью бумажного уведомления, направляемого налоговым органом заказным письмом.

Налоговики напоминают, что бумажные налоговые уведомления не рассылаются в адрес москвичей, подключенных к сервису «Личный кабинет налогоплательщика для физических лиц» на официальном Интернет-сайте ФНС России. То же касается и случая, когда общая сумма налогов составляет менее 100 рублей.

Куда обратиться за помощью

В случае возникновения проблем с уплатой налога на имущество, собственник может обратиться:

– в МФЦ (по общим вопросам по налогу на имущество физических лиц);

– в органы Росреестра (по вопросам кадастровой стоимости объектов недвижимости);

– в налоговые органы ( по вопросам порядка расчета налога).

Увидели ошибку в тексте? Выделите ее и нажмите “Ctrl+Enter”

НАЛОГИ ОНЛАЙН – узнать и оплатить задолженность по налогу на имущество физических лиц по ИНН или Индексу документа (УИН) на официальном сайте Федеральной налоговой службы России

Чтобы узнать и оплатить свою задолженность по налогу на имущество – выполните проверку и поиск по базе ФНС России через официальный онлайн-сервис НАЛОГИ.ОНЛАЙН. Проверка долгов по налогам проводится по физическим лицам.

Узнать задолженность по налогу на имущество

Введите ИНН (идентификационный номер налогоплательщика) или Индекс документа (УИН) и узнаете задолженность по налогу на имущество в базе Федеральной налоговой службы России.

- по ИНН

- по Индексу документа

Налог на имущество физических лиц

У физических лиц, как и у организаций, в нашей стране есть обязанность по уплате налогов. Некоторые виды платежей обязательны и для юридических лиц, и для граждан, а некоторые налоги установлены только для физлиц.

Уже из самого названия мы видим, что налогоплательщиками по нему являются только граждане. Но, конечно, не все, а лишь те, кто на праве собственности владеет недвижимостью. Квартиры, дома, гаражи, дачи, нежилые помещения, незавершенное строительство и т. п. – все эти строения облагаются имущественным налогом. И хотя использование такого выражения, как имущественный налог, является не совсем корректным, потому что транспортный или налог на землю также являются имущественными по своей сути, но в данной статье это не будет ошибкой.

Важно, что нет ограничения по возрасту для налогоплательщиков-собственников недвижимости. То есть, если квартирой владеет ребенок шести лет, то и плательщиком по налогу на имущество физических лиц будет признаваться именно он, просто производить за него платежи будут его законные представители.

Расчёт налога на имущество 2022 года

Несмотря на то, что налог на имущество физических лиц рассчитывает непосредственно Инспекция ФНС, и гражданам не нужно самостоятельно этого делать, – то, из чего формируются начисления, необходимо знать и понимать каждому. Для расчета налога на имущество необходимо знать три вещи:

- Налоговую базу (что берется за основу налога, от чего производится исчисление);

- Налоговую ставку;

- Дополнительные сведения, которые могут повлиять на размер налога (есть ли у Вас льготы, какой срок владения, какая доля владения имуществом).

После внесения изменений в Налоговый кодекс, уже несколько лет, в том числе и в 2022 году, налог на имущество исчисляется от кадастровой стоимости объекта недвижимости – что и является налоговой базой данного вида налогов. Информация о кадастровой стоимости объектов недвижимости находится в Росреестре и устанавливается (переоценивается) примерно раз в три года. Деятельностью по оценке кадастровой стоимости недвижимого имущества обязаны заниматься государственные органы, а именно ФСКК. Если Вы не согласны с установленной кадастровой стоимостью Вашего объекта, Вы можете оспорить это в судебном порядке.

Ставки налога на имущество 2022

Данный налог является местным, то есть, третьего уровня, поэтому ставки налога на имущество 2022 года устанавливаются нормативно-правовыми актами муниципальных образований, на территории которых находится тот или иной объект недвижимости. Ставки по налогу на имущество физических лиц могут быть ниже (даже ноль) или выше, но изменены не более чем в три раза от установленных федеральным законодательством размеров. Так, Налоговый кодекс РФ закрепил три разновидности ставок: 0,1 %, 0,2 % и 0,5 %. Самой распространенной в применении является ставка 0,1 % (ну или в том виде, в котором она установлена НПА муниципальных образований), так как она применяется к жилым домам, квартирам и др. Подробнее о том, какая ставка должна применяться, можно прочитать в 32 главе НК РФ.

Льготы по налогу на имущество в 2022 году

Категории лиц, которые имеют право на предоставление льготных условий налогообложения, одинаковы у большинства налогов физических лиц. Это ветераны войн, инвалиды, пенсионеры и другие лица, указанные в законе. Чтобы льгота была применена, Вам нужно предоставить в налоговую инспекцию документы, подтверждающие Ваше право на определенную льготу.

Важно! Льготные условия предоставляются лишь на один объект недвижимости по выбору налогоплательщика. То есть, если пенсионер владеет 3 квартирами, то он будет платить налог на имущество физических лиц только за две квартиры (на какую из трех получить льготу, выбирает он сам).

Местным законодательством могут быть предоставлены дополнительные льготы, но лишить льгот, уже предоставленных Кодексом, местные власти не могут.

В какой срок необходимо уплатить налог на имущество 2022, последствия неуплаты

Законодательно установлен единый для всей страны срок уплаты данного налога для физических лиц – 1 декабря каждого года.

В 2022 году 1 декабря является рабочим днём, поэтому никаких переносов срока оплаты, как это было в 2018 и 2019 годах, не будет.

Если Вы производите платежи до этого дня, то никакие санкции к Вам применены не будут. Но при просрочке будет начислена пеня, а также может быть взыскан штраф. Уголовным законодательством описаны и налоговые преступления, за которые может быть назначено наказание вплоть до лишения свободы.

Как узнать налог на имущество? Уплата налога на имущество физических лиц

Живя в современном мире, никому не хочется тратить время на такие обычные и не очень приятные вещи, как поход в налоговую инспекцию. Поэтому сейчас, для Вашего удобства, существует возможность ознакомления с начислениями по налогам и их оплаты через интернет.

Официальный сайт Налоги онлайн, который работает напрямую с ФНС России и государственной системой ГИС ГМП, позволяет узнать задолженность по налогу на имущество 2022, указав следующую информацию на выбор:

- ИНН (идентификационный номер налогоплательщика). С его помощью можно именно узнать задолженность по налогам физических лиц, то есть, в ситуации, когда пропущен срок их оплаты;

- УИН (индекс документа). По данному номеру можно узнать и сами текущие начисления до истечения срока оплаты.

После того, как Вы отправите запрос, на экране отобразится информация о начислениях, если их нет, на это тоже будет указано. После ознакомления Вы сразу сможете оплатить налоги онлайн прямо на сайте банка с помощью банковской карты. Не стоит бояться оплачивать через интернет, ведь онлайн сервис гарантирует списание задолженности при ее оплате, а все платежи и персональные данные налогоплательщика надежно защищены протоколом шифрования и сертификатом безопасности платежной системы.

Преимущества налогового интернет сервиса Налоги онлайн

Данный интернет портал позволяет экономить время, что является самым ценным ресурсом человека в настоящее время. А приятным бонусом являются простота и удобство сайта, круглосуточная работа сервиса и гарантии списания налоговой задолженности.

НАЛОГОВЫЙ СЕРВИС ПРОВЕРКИ И ОПЛАТЫ НАЛОГОВ ОНЛАЙН

Данные об имеющейся задолженности по налогам генерируются автоматически в режиме онлайн из официальной базы ФНС РФ или ГИС ГМП на основании запроса пользователя.

Расчетные операции при проведении платежей осуществляет

НКО «Монета» (Лицензия Центрального Банка РФ № 3508-К, ИНН 1215192632)

По всем вопросам обращаться: info@налоги.онлайн

Как оплатить налог на недвижимость

Собственники жилой и нежилой недвижимости обязаны каждый год платить налог за владение ею. Исключение составляют только граждане, освобожденные от сбора законодательно. Платить обязаны и взрослые, и несовершеннолетние собственники. Во втором случае платят взрослые: родственники или опекуны. На тех, кто не может выполнять эту обязанность, налагаются штрафы, а на долг начисляются пени (п.1 ст. 75 НК РФ). В результате все равно приходится платить за недвижимость, но уже значительно больше.

В этой статье мы собрали полезные сведения о том, как оплатить налог на недвижимость, получится ли это сделать онлайн, законно ли использовать другие способы оплаты и до какого числа следует перечислить деньги, чтобы не было санкций со стороны государства.

Необходимость в уплате сбора возникает, когда имущество официально признается объектом налогообложения. В ст. 401 НК РФ указано, что налогоплательщиками являются собственники:

- дома, квартиры или их долей;

- гаража, места под автомобиль в общем гараже;

- объекта на стадии возведения;

- прочих отдельно стоящих строений и помещений в них.

Владельцы этих объектов обязаны оплатить сбор в установленный законодательством период. При просрочке платежа платить придется больше.

Каким способом лучше всего уплачивать региональный сбор за право владения объектом недвижимости? Любой налогоплательщик может обратиться в закрепленное за его участком почтовое отделение. Все, что для этого потребуется — паспорт и уведомление. В этом случае количество действий со стороны налогоплательщика минимально: все оформление ложится на плечи сотрудников почтового отделения. Это снижает вероятность ошибки при оформлении, но нужно помнить, что средства окажутся на счете госоргана только через несколько рабочих дней.

Оплату можно осуществить через терминал Сбербанка, для чего обычно не требуется никаких манипуляций со стороны банковских работников, кроме возможной помощи в обращении с устройством. Платежи такого рода принимают и в кассе банка. Но эти манипуляции подразумевают визит к специалистам и затрату времени на очереди.

Как оплатить налог на недвижимость, земельный и другие проще? Перечислить средства можно через интернет, эта опция есть на сайте ФНС. Для начала нужно создать на нем личный кабинет, после чего можно получать сведения о налогах и оплачивать их. Этот подход наиболее удобен и прост для тех, кто уже имеет личный кабинет или планирует его создание для постоянных выплат налогов. Если же оплата сборов в сети носит эпизодический характер, регистрация на указанном ресурсе может быть невыгодной по времени. Дело в том, что для получения логина и пароля все равно нужно лично прийти в отделение службы. После того как они будут у вас, можно перечислять любые государственные пошлины и получать уведомления о необходимости их уплаты по интернету.

Кроме того, всегда можно воспользоваться интернет-банкингом. Перед этим следует открыть счет в банке, сервисом которого желаете пользоваться, например, в Сбербанке. Этот вариант тоже подходит для тех, кто хочет всегда уплачивать пошлины онлайн.

Заплатить налог можно и на портале Госуслуги. Чтобы внести денежную сумму, нужно:

- создать личный кабинет и подтвердить личность (если аккаунта на сайте у вас еще нет);

- зайти в него, на странице «Начислено», выбрать пункт «Налог на имущество». В случае просрочки уплаты следует открыть раздел «Задолженность»;

- кликнуть по ссылке «Онлайн-погашение» и уплатить сумму налога и пени удобным способом.

Перечисленные возможности уплаты довольно просты, но воспользоваться ими нельзя без регистрации и подтверждения личности в государственных инстанциях, открытия банковского счета и т.д. Это не очень удобно и требует временных затрат.

Оплатить в режиме онлайн любой налог вы можете и без регистрации. Такую услугу сегодня предоставляют специализированные сайты. Отличным примером является наш сервис, с помощью которого можно не только платить налоги в удобное для себя время, но и проверять начисленные сборы. Пользователи могут узнать о наличии долга, введя только свой ИИН (или юридического лица, если проверяется налог компании). Вы сможете ликвидировать задолженности сразу после их обнаружения без похода к специалистам банка. Услуги абсолютно бесплатны, для проверки данных не потребуется даже простейшей процедуры регистрации.

Проверка налогов через наш сервис очень проста: достаточно заполнить две графы простой формы. В первую нужно ввести свой ИНН, во вторую – e-mail. На него придет квитанция об оплате, если вы решите сразу погасить сумму начисления. После заполнения кликните «Проверить налоги». Если есть задолженность, она отобразится на странице через пару секунд. Система предложит сразу же внести платеж на счет ФНС, включающий в себя сумму налога и пени, которые были начислены.

Оплата принимается с электронных кошельков, банковских карт и счетов. Вам нужно просто следовать инструкциям. Через два-три дня сумма будет зачислена. Для того, чтобы удостовериться в поступлении перевода, сделайте такую же проверку через несколько дней.

Как оплатить налог с продажи недвижимости?

Собственники жилых площадей должны платить и за владение ими, и за продажу. Правда, это касается только тех ситуаций, когда объект находится в собственности менее установленного срока. Если физлицо владело жильем или коммерческим помещением менее 3-5 лет в зависимости от даты покупки, уплачивать взнос в казну нужно. Если этот срок истек, гражданин освобождается от этой обязанности автоматически. Сумма налога для резидентов — 13 % от суммы сделки, для нерезидентов – 30 процентов.

Важно: с 2019 г. налоговые нерезиденты освобождаются от обязательств по оплате налога с продажи недвижимости, когда при заключении сделки соблюдены временные ограничения на владение. В 2018 г. и ранее эти граждане были обязаны платить тридцатипроцентный налог от суммы продажи без учета периода, в течение которого являлись владельцами объекта.

Если жилье продается раньше законных временных сроков:

- объект купили до 2016 – от трех лет;

- купили в 2016 или последующие годы – минимум 5 лет,

то нужно платить НДФЛ с полученного гражданином личного дохода. Резидент перечисляет 13% от величины, составляющей разницу между стоимостью покупки и продажи, а не со всей суммы, которую выплатил ему покупатель. У нерезидента этого права нет, он платит НДФЛ со всей полученной при продаже суммы.

Налоговый резидент теперь имеет право и на уменьшение облагаемой базы ровно на 1 000 000. К примеру, дом был приобретен в 2017 г., собственник владел им 3 года. Значит, гражданин, являющийся нерезидентом, платить налог должен в полном размере. Льготы получают лица, передающие квартиры по соглашению пожизненного иждивения, дарения и т.д.

У многих все же остается вопрос о том, как оплатить сбор с продажи объекта недвижимости. Физлица, не входящие в льготную категорию, должны в обязательном порядке подать соответствующую декларацию в ФНС. Крайний срок представления отчета — 30 апреля следующего года. Таким образом, налогоплательщик отчитывается за сделку, совершенную в 2019 г., только весной 2022. Что касается уплаты сбора, то ее можно совершать не сразу, а до 15.07.20. Перечислить средства можно через наш сервис.

Сроки уплаты налога на недвижимость

Назначенные судом штрафы, иски в суд о взыскании долгов, пени – этих неприятностей искренне хочется не допустить каждому. Если долг превышает 3 000 руб, налоговая обращается в суд по истечении шести месяцев от установленной законом даты уплаты. Чтобы не переплачивать и не переживать о проблемах с законом, нужно платить сбор до даты, указанной в НК Российской Федерации. Что это за дата – расскажем далее.

Налогоплательщики, владеющие недвижимостью, платят налог на нее каждый год. Это происходит после того, как они получают уведомление от ФНС. Документы рассылаются службой по почте или онлайн – если у плательщика зарегистрирован кабинет на рассмотренных выше государственных сайтах. Обычно сообщение приходит минимум за месяц до крайнего срока перечисления налога. Когда квитанция по какой-то причине не пришла, физлицо должно приехать в ФНС и обратиться к сотрудникам с запросом. Это следует сделать строго до конца года.

Так до какого числа нужно оплатить налог на недвижимость? С начала 2016 г. граждане, не осуществляющие коммерческой деятельности, и предприниматели вносят средства до 1 декабря. В 2015 г. и ранее это происходило до 1 октября. Налог платится за прошлый год. Получается, что за использование недвижимости 2019 г. налогоплательщики должны полностью рассчитаться до 1.12.2020.

Обратите внимание: квитанция о небольшом налоге может не прийти, так как ее не направляют сотрудники службы. Беспокоиться об этом не стоит: позже сумму сбора сложат с налогом за следующие периоды. Конечно, лучше все же узнать, почему квитанция не пришла. Если все в порядке, то можно спокойно ждать платежный документ в следующем году.

Граждане, принадлежащие к льготной категории – пенсионеры, герои страны и участники войн, инвалиды – имеют право уменьшить размер налога или освободиться от него. Пример ситуации: пенсионер может не оплачивать сбор за недвижимость, если имеет по одному объекту каждого типа. Когда у него только одна жилплощадь и ничего кроме нее нет, вносить средства в казну не нужно. Но если в его собственности два жилых объекта, за один из них нужно внести пошлину. Для отмены обязательства по уплате или для получения льготы по сбору следует подать заявление и соответствующий пакет документов в ФНС.

Если освобождение предоставлено только частично, то платить 30-50% все же необходимо. Как и в иных указанных случаях, это действие можно осуществить на нашем сайте. Оплата принимается независимо от времени суток и дня недели. Однако дату нужно учитывать, чтобы правильно рассчитать время прихода средств на счет налоговой. Обычно перевод занимает до двух рабочих дней.

Налог на имущество физических лиц в 2018 году

Имущественный налог также как и земельный является местным налогом, т.е. он платится в бюджет муниципального образования (или городов федерального значения Москвы, Санкт-Петербурга и Севастополя), в котором он установлен и в котором находится имущество.

Кто платит налог на имущество в 2018 году

Налог на имущество должны платить физические лица, у которых есть в собственности:

- жилой дом;

- жилое помещение (квартира, комната);

- гараж, машино-место;

- единый недвижимый комплекс;

- объект незавершенного строительства;

- иные здание, строение, сооружение, помещение;

- доля на имущество перечисленное выше.

Дома и жилые строения, расположенные на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства, индивидуального жилищного строительства, относятся к жилым домам.

Примечание: за имущество, входящее в состав общего имущества многоквартирного дома (лестничные площадки, лифты, чердаки, крыши, подвалы и т.д.) налог платить не нужно.

Обратите внимание, что согласно изменениям, внесенным в НК РФ законом от 30.11.2016 № 401-ФЗ, нежилые строения (садовые и дачные домики) приравнены к жилым и подлежат обложению налогом на имущество, начиная с периода 2015 года. В отношении указанных объектов гражданами может быть заявлена льгота (если налог исчисляется по кадастровой стоимости) в размере 50 кв.м. необлагаемой площади. За ее получением необходимо обратиться в налоговый орган лично или подать заявление через «Личный кабинет налогоплательщика».

Как рассчитывается налог на имущество за 2017 год

Налог на имущество рассчитывает ИФНС, после чего направляет по адресу места жительства физического лица уведомление, в котором содержится информация о размере налога необходимого к уплате.

С 1 января 2015 года вступила в силу 32 глава НК РФ, которая предусматривает новый порядок расчета имущественного налога. Согласно новым правилам налог рассчитывается не от инвентаризационной стоимости объекта, а исходя из его кадастровой стоимости (т.е. максимально приближенной к рыночной).

Новый порядок расчета вводиться в действие отдельно каждым взятым субъектом РФ. Те субъекты, которые не успели в срок до 1 декабря 2017 года утвердить кадастровую стоимость объектов и опубликовать соответствующий правовой акт, будут рассчитывать налог в 2018 году по «старому» (исходя из инвентаризационной стоимости).

Примечание: полностью перейти на расчет имущественного налога исходя из кадастровой стоимости, все субъекты России должны до 1 января 2022 года.

Как рассчитывается налог от кадастровой стоимости

Налог на имущество физических лиц, исходя из кадастровой стоимости объекта, рассчитывается по следующей формуле:

Нк = (Кадастровая стоимость – Налоговый вычет) x Размер доли x Налоговая ставка

Кадастровая стоимость

При расчете налога данные по кадастровой стоимости объекта берутся из государственного кадастра недвижимости по состоянию на 1 января каждого года (по новым объектам — на момент их постановки на государственный учет). Узнать кадастровую стоимость объекта можно в территориальном отделении Росреестра.

Налоговый вычет

При расчете налога кадастровую стоимость по основным видам объектов можно уменьшить на налоговый вычет:

| Вид объекта | Налоговый вычет |

|---|---|

| Квартира | Уменьшается на стоимость 20 квадратных метров этой квартиры |

| Комната | Уменьшается на стоимость 10 квадратных метров этой комнаты |

| Жилой дом | Уменьшается на стоимость 50 квадратных метров этого дома |

| Единый недвижимый комплекс в состав, которого входит хотя бы одно жилое помещение (жилой дом) | Уменьшается на один миллион рублей |

Власти муниципальных образований и городов Москвы, Санкт-Петербурга, Севастополя имеют право увеличивать размеры налоговых вычетов описанных выше. Если кадастровая стоимость получится отрицательной, то она принимается равной нулю.

Петров И.А. имеет в собственности квартиру общей площадью 50 кв. метров. Её кадастровая стоимость составляет 3 000 000 рублей. Стоимость одного кв. метра равна 60 000 руб.

Налоговый вычет в этом случае составит: 1 200 000 руб. (60 000 руб. x 20 кв. метров). При расчете налога необходимо брать уменьшенную кадастровую стоимость: 1 800 000 руб. (3 000 000 руб. – 1 200 000 руб.).

Размер доли

Если объект находится в общей долевой собственности, налог рассчитывается для каждого из участников пропорционально его доле в праве собственности на этот объект. В случае если имущество находится в общей совместной собственности, налог рассчитывается для каждого из участников совместной собственности в равных долях.

Налоговая ставка

Налоговые ставки в каждом субъекте России разные, их точный размер в 2018 году вы сможете узнать на этой странице. Обращаем ваше внимание, что налоговые ставки не должны превышать следующих пределов:

| Налоговая ставка | Вид объекта |

|---|---|

| 0,1% | Жилые дома (в том числе недостроенные) и жилые помещения (квартиры, комнаты) |

| Единые недвижимые комплексы, в состав которых входит хотя бы одно жилое помещение (жилой дом) | |

| Гаражи и машино-места | |

| Хозяйственные строения или сооружения, площадь которых не превышает 50 кв. метров и которые расположены на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства | |

| 2% | Административно-деловые и торговые центры |

| Нежилые помещения, которые используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания | |

| Объекты, кадастровая стоимость которых превышает 300 миллионов рублей | |

| 0,5% | Прочие объекты |

Власти муниципальных образований и городов Москвы, Санкт-Петербурга, Севастополя имеют право уменьшить налоговую ставку 0,1% до нуля или увеличить её, но не более чем в три раза. Также в зависимости от величины кадастровой стоимости, вида и места нахождения объекта, местные власти имеют право устанавливать дифференцированные налоговые ставки.

Пример расчета

Петрову И.А. принадлежит ½ квартиры общей площадью 50 кв. метров. Кадастровая стоимость квартиры составляет 3 000 000 рублей. Налоговый вычет при этом будет равен 1 200 000 рублей.

Для расчета налога возьмем максимально возможную налоговую ставку 0,1%.

Подставив все имеющиеся данные формулу получим:

900 руб. ((3 000 000 руб. — 1 200 000 руб.) x ½ x 0,1%).

Как рассчитывается налог от инвентаризационной стоимости

Налог на имущество физических лиц, исходя из инвентаризационной стоимости объекта, рассчитывается по следующей формуле:

Ни = Инвентаризационная стоимость x Размер доли x Налоговая ставка

Инвентаризационная стоимость

При расчёте налога, берутся данные об инвентаризационной стоимости, представленные в налоговые органы до 1 марта 2013 года. Узнать эти данные можно в отделении БТИ по месту нахождения имущества.

Размер доли

Если объект находится в общей долевой собственности, налог рассчитывается для каждого из участников пропорционально его доле в праве собственности на этот объект. В случае если имущество находится в общей совместной собственности, налог рассчитывается для каждого из участников совместной собственности в равных долях.

Налоговая ставка

Налоговые ставки в каждом субъекте Российской Федерации разные, их точный размер вы можете узнать на этой странице. Обращаем ваше внимание, что налоговые ставки не должны превышать следующих пределов:

| Инвентаризационная стоимость | Налоговая ставка |

|---|---|

| До 300 000 руб. (включительно) | До 0,1 процента (включительно) |

| Свыше 300 000 руб. до 500 000 руб. (включительно) | Свыше 0,1 до 0,3 процента (включительно) |

| Свыше 500 000 руб. | Свыше 0,3 до 2,0 процента (включительно) |

Примечание: в зависимости от величины инвентаризационной стоимости, вида и места нахождения объекта, местные власти имеют право устанавливать дифференцированные налоговые ставки.

Пример расчета

Петрову И.А. принадлежит ½ квартиры в г. Москва. Инвентаризационная стоимость квартиры составляет 200 000 рублей..

Налоговая ставка для данной квартиры предусмотрена в размере 0,1%.

Налог на имущество в этом случае будет равен: 100 руб. (200 000 руб. x ½ x 0,1 / 100).

Как рассчитывается налог по новым правилам в первые 4 года

При расчете налога от кадастровой стоимости его размер получается существенно больше, чем при расчете от инвентаризационной стоимости. Чтобы не допустить резкого увеличения налоговой нагрузки, было принято решение: в первые четыре года (после введения в регионе новых правил) налог рассчитывать по следующей формуле:

Нк – налог, рассчитанный от кадастровой стоимости объекта (см. выше).

Ни – налог, рассчитанный от инвентаризационной стоимости объекта (см. выше).

К – понижающий коэффициент, благодаря которому налоговая нагрузка каждый год будет постепенно увеличиваться на 20%.

Коэффициент К равен:

- 0,2 – в первый год;

- 0,4 – во второй год;

- 0,6 – в третий год;

- 0,8 – в четвертый год.

Начиная с 5-го года, налог на имущество необходимо рассчитывать исходя из кадастровой стоимости объекта.

Примечание: расчет налога по вышенаписанной формуле производится только в случаях, когда налог от кадастровой стоимости получается больше чем от инвентаризационной стоимости.

Налоговое уведомление

Физическим лицам налог на имущество рассчитывает налоговая служба, после чего направляет по их адресу места жительства налоговое уведомление, в котором содержится информация о размере налога, сроке его оплаты и т.д.

Налоговые уведомления в 2018 году будет направлено жителям России в период с апреля по ноябрь, но не позднее, чем за 30 дней до наступления даты платежа.

Многие владельцы недвижимого имущества ошибочно полагают, что если им не пришло уведомление из налоговой службы, тогда имущественный налог платить не нужно. Это не так.

C 1 января 2015 года вступил в силу закон, согласно которому налогоплательщики в случае неполучения налоговых уведомлений обязаны самостоятельно сообщать в ИФНС о наличии у них объектов недвижимого имущества, а также транспортных средств.

Вышеуказанное сообщение с приложением копий правоустанавливающих документов необходимо предоставить в ИФНС в отношении каждого объекта налогообложения однократно в срок до 31 декабря года следующего года. Например, если квартира была куплена в 2017 году, а уведомлений по ней не приходило, то в ИФНС предоставить информацию необходимо в срок до 31 декабря 2018 года.

Поэтому, в случае неполучения уведомления, ФНС рекомендует проявлять инициативу и обращаться в инспекцию лично (для онлайн записи на приём можно воспользоваться этим сервисом).

В случае, если гражданин самостоятельно сообщит о наличии у него транспортного средства, по которому не был начислен налог, расчет платежа будет произведен за тот год, в котором было подано указанное сообщение. Однако, данное условие действует только, если в налоговой отсутствовали сведения о сообщенном объекте. Если уведомление на уплату не было направлено по иным причинам (например, неверно указан адрес налогоплательщика, или оно было утеряно на почте), то расчет будет произведен за все три года.

За непредставление такого сообщения в установленный срок, гражданин будет привлечен к ответственности по п.3 ст. 129.1 и оштрафован в размере 20% от неуплаченной суммы налога, по тому объекту, по которому он не представил сообщение.

Срок уплаты налога на имущество

В 2018 году для всех регионов России установлен единый срок уплаты имущественных налогов — не позднее 1 декабря 2018 года.

Обратите внимание, что в случае нарушения сроков оплаты налога на имущество, на сумму недоимки будет начислена пеня за каждый календарный день просрочки в размере одной трехсотой от действующей ставки рефинансирования ЦБ РФ. Кроме этого налоговый орган может направить работодателю должника уведомление о взыскании задолженности за счет заработной платы, а также наложить ограничение на выезд из РФ. Штраф с физических лиц за неуплату налогов не взыскивается.

Оплата налога на имущество

Заплатить имущественный налог можно с помощью специального сервиса на официальном сайте налоговой службы.

Для этого необходимо:

Заполнить реквизиты налогоплательщика (для безналичной оплаты обязательно должен быть ИНН):

Указать вид оплачиваемого налога, адрес местонахождения имущества, тип платежа (сам налог или пени) и сумму платежа:

Выбрать способ оплаты. Для оплаты наличными сформируйте платёжное поручение (кнопка – «Сформировать ПД»), после этого его можно распечатать и оплатить в филиале любого банка России:

Для оплаты безналичным способом выберите одну из доступных кредитных организаций, после чего вы будете перенаправлены на сайт компании для оплаты налога:

Как узнать задолженность по налогам

Узнать о наличии задолженности по имеющимся у вас налогам вы можете несколькими способами:

- Лично обратившись в территориальный налоговый орган ФНС по месту жительства.

- Через личный кабинет налогоплательщика на официальном сайте ФНС.

- При помощи специального сервиса на Едином портале государственных услуг.

- Через банк данных на официальном сайте судебных приставов (только для должников, дела которых находятся в исполнительном производстве).

Оплатите налог на имущество

Кто должен платить и как это сделать за 30 секунд

Сходите на почту или откройте личный кабинет на сайте nalog.ru, если давно этого не делали.

Вас там может ждать налоговое уведомление. 3 декабря — последний день, когда вы должны заплатить налог на имущество за 2017 год. Разберемся, что это за налог, как его заплатить и что будет, если этого не сделать.

Что это за налог и кто его должен платить

Налог на имущество физических лиц платят собственники — то есть те люди, которые указаны в документах на недвижимость. Наниматели, члены семьи и гости платить этот налог не должны.

Если у вас в собственности есть квартира, скорее всего, вы должны платить налог на имущество. Если вы снимаете квартиру, такой обязанности нет и уведомление на ваше имя никто не пришлет.

Квартира — это не единственное имущество, которое облагается налогом. Еще его должны платить владельцы:

- Загородных домов или дач.

- Комнат.

- Гаражей или машино-мест.

- Единых недвижимых комплексов.

- Объектов незавершенного строительства.

- Еще каких-то зданий или сооружений — апартаментов, бань, хозпостроек.

Налог на имущество физических лиц не распространяется на машины или землю. За такие объекты платят другие налоги: транспортный и земельный.

Вы должны заплатить налог, если являетесь собственником, то есть если имущество зарегистрировано на вас. Вы можете не пользоваться квартирой, не быть совершеннолетним и гражданином России, у вас может быть несколько квартир и не быть работы — платить налог на имущество все равно придется. Единственное условие: имущество должно находиться на территории России. Кстати, если квартира в ипотеке, платить налог на имущество должен собственник, а не банк.

Если у вас нет ни дачи, ни квартиры, ни гаража, можете не читать эту статью. Лучше прочитайте советы, как накопить на свое жилье.

Как рассчитать налог на имущество

Налог на имущество не нужно считать самостоятельно. Это делает налоговая инспекция. Она получает из Росреестра данные о собственниках и их имуществе, знает, что вам принадлежит, сколько квадратных метров в квартире, за сколько и когда вы ее купили.

Когда заканчивается очередной календарный год, налоговая собирает все данные, учитывает заявления на льготы и сообщает каждому собственнику, сколько налога на имущество ему надо заплатить в бюджет. Сумму указывают в уведомлениях и рассылают по почте или через интернет.

Для расчета налога берут кадастровую или инвентаризационную стоимость, а не ту, которая указана в договоре купли-продажи. Все это знает и делает сама налоговая. Налог на имущество начислят с той даты, когда оформлена собственность. Если квартиру купили в середине года, то платить нужно не за 12 месяцев, а пропорционально сроку владения.

Если собственников несколько, то налог каждому посчитают отдельно. Но это налоговая тоже учтет, начислит и распределит сама. Вам нужно только проверить данные в уведомлении: бывают ошибки.

По каким ставкам платят налог

Ставки налога на имущество зависят от того, какую стоимость используют для расчета: кадастровую или инвентаризационную. По кадастровой стоимости налог пока считают не во всех регионах — переход постепенный. В налоговом уведомлении будет видно, что стало налоговой базой в вашем расчете. Информацию о кадастровой стоимости можно получить на сайте Росреестра.

В налоговом уведомлении указана только та часть, которая стала налоговой базой. А полная сумма приводится отдельно в личном кабинете.

В любом случае окончательная ставка — на усмотрение муниципальных образований. Налоговый кодекс устанавливает базовые ставки налога.

Базовый размер ставок для кадастровой стоимости

| Имущество | Ставка |

|---|---|

| Жилые дома, квартиры, комнаты, дачи, гаражи, машино-места, хозпостройки и недостроенные дома | 0,1% |

| Дорогая недвижимость с кадастровой стоимостью более 300 млн рублей, кроме гаражей и машино-мест в этих объектах | 2% |

| Другое имущество: бани, склады, беседки | 0,5% |

Если в регионе налог на имущество считают исходя из инвентаризационной стоимости, ставки другие. Еще там используют коэффициент-дефлятор — инвентаризационную стоимость умножают на него, а потом уже — на ставку.

Ставки налога на имущество бывают дифференцированными. Например, при стоимости до 10 млн рублей ставка налога может составить 0,1%, а если больше 30 млн, то 0,3%.

Для расчета налога есть калькулятор на сайте ФНС . Там учтены все ставки по городам и поселкам. Если в уведомлении есть ошибка, не учтена льгота или числится проданный объект, можно сразу пожаловаться.

Разбираться со ставками и пользоваться калькуляторами можно для ориентира и проверки, но, вообще, считать — задача налоговой инспекции, а не ваша.

Можно ли уменьшить налог

Уменьшение налога может произойти автоматически или по заявлению налогоплательщика. Это зависит от того, за счет чего он уменьшается. Иногда налог вообще платить не придется.

Налоговый вычет. При исчислении налога по кадастровой стоимости для собственников предусмотрен налоговый вычет. Это не тот вычет, который дают при покупке или продаже квартиры, а специальный — по налогу на имущество. Деньги из бюджета с его помощью вернуть нельзя, но можно сэкономить.

Налоговый вычет работает так: при расчете налоговой базы площадь объекта недвижимости уменьшают на заранее известное количество квадратных метров. Для этого ничего не нужно делать, вычет положен всем и по каждому объекту.

Вычеты по налогу на имущество

| Объект | Вычет |

|---|---|

| Жилой дом | 50 м² |

| Квартира или часть дома | 20 м² |

| Комната или часть квартиры | 10 м² |

Понижающие коэффициенты. В течение первых лет применения кадастровой стоимости учитываются понижающие коэффициенты. За первый год — 0,2, за второй — 0,4, за третий — 0,6. В 2018 году такой коэффициент должен был составить 0,8, но его отменили. И уже при расчете налога за 2017 год работают другие правила: его начисляют так, чтобы с четвертого года он не рос больше чем на 10% в год. Но во всей этой системе разбираться необязательно: все учитывается автоматически.

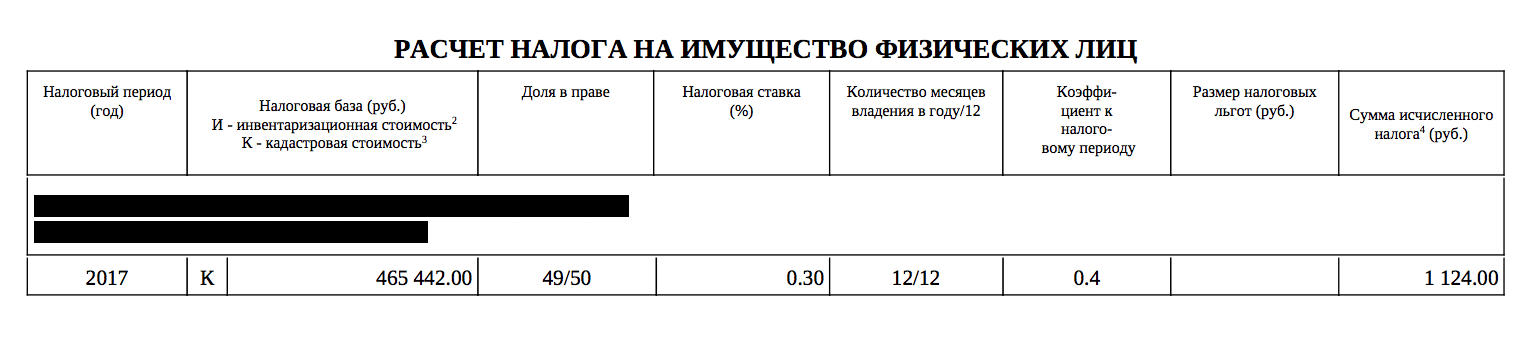

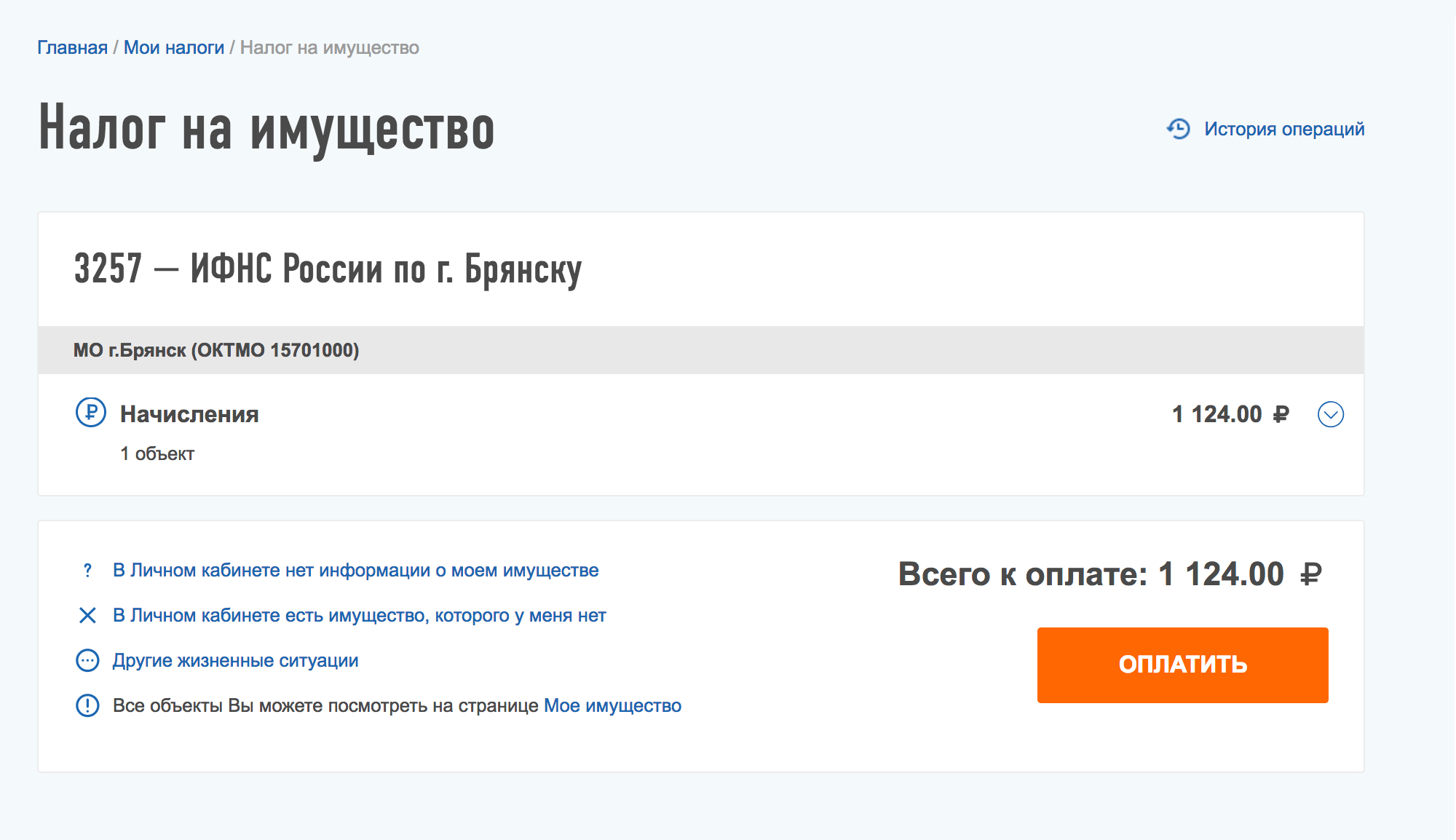

Например, в Брянской области в 2017 году второй год применяют для расчета кадастровую стоимость. Поэтому сейчас в налоговом уведомлении указан коэффициент 0,4. Это чтобы собственников не шокировал резкий рост налога. В следующем году коэффициент составит 0,6 — налог за тот же объект станет больше. А потом он будет расти на 10% в год. Если, конечно, опять что-нибудь не изменится.

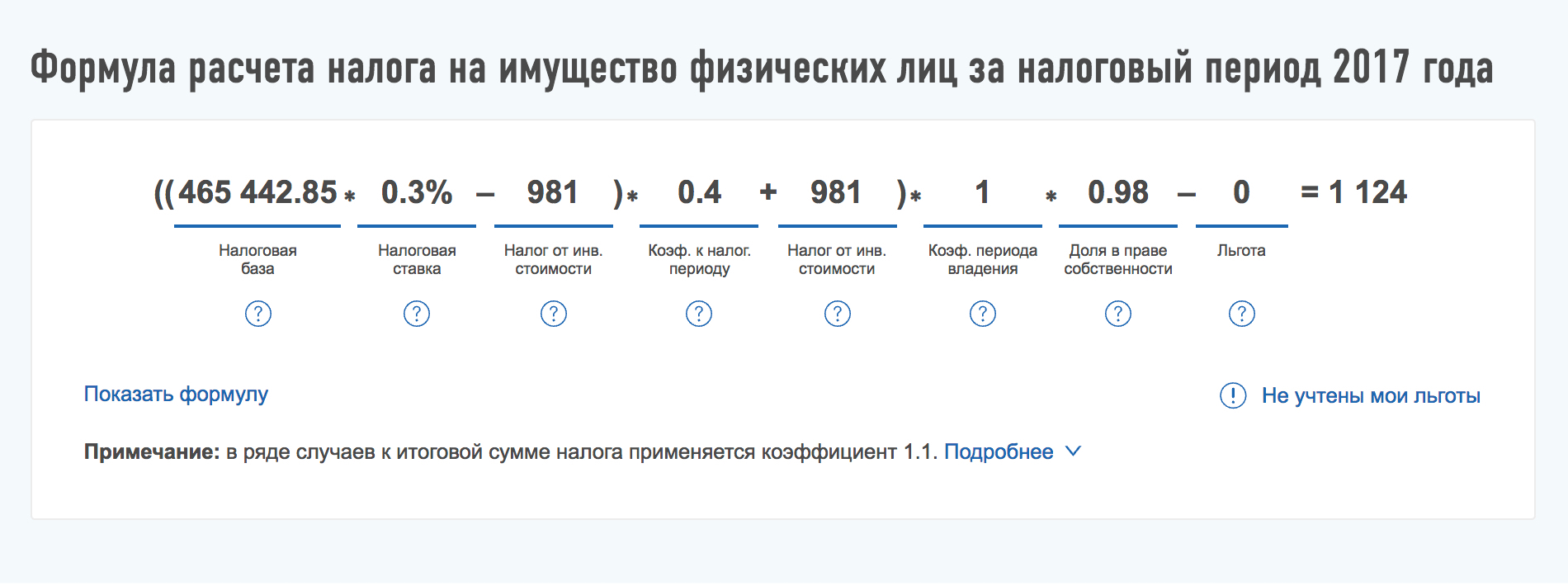

Налог за 2017 год посчитали с коэффициентом 0,4. На самом деле кадастровая стоимость дома почти 2 млн рублей, но благодаря вычету при расчете налога она уменьшилась до 465 тысяч

Налог за 2017 год посчитали с коэффициентом 0,4. На самом деле кадастровая стоимость дома почти 2 млн рублей, но благодаря вычету при расчете налога она уменьшилась до 465 тысяч  Это формула расчета налога с учетом понижающего коэффициента — тут все сложно. В личном кабинете такие формулы есть по каждому объекту — проверьте свою

Это формула расчета налога с учетом понижающего коэффициента — тут все сложно. В личном кабинете такие формулы есть по каждому объекту — проверьте свою

Льготы. Кроме налоговых вычетов закон предусматривает федеральные льготы для ветеранов, инвалидов и пенсионеров. Они освобождаются от уплаты налога на имущество в отношении одного объекта из каждой категории. Местные власти могут устанавливать свои льготы. Информация о них — на сайте налоговой. Чтобы получить льготу, нужно подавать заявление.

Если вам положена льгота, но ее не дали, еще есть время все пересчитать. Используйте специальный сервис налоговой и помогите родителям и бабушкам разобраться с начислениями. Может быть, они вышли на пенсию, а налоговая еще не знает об этом и ждет налог, которого не должно быть. Для этого сервиса не нужна регистрация: просто опишите ошибку и отправьте заявление на льготу — налог пересчитают или вообще обнулят.

Когда приходит налоговое уведомление

Налоговая высылает собственнику налоговое уведомление за месяц до крайнего срока уплаты налога. Обычно уведомления начинают рассылать еще летом. К концу ноября их всем уже отправили. Пока нет уведомления, нет и обязанности платить налог.

Уведомления отправляют двумя способами:

- Заказными письмами по почте.

- В личный кабинет налогоплательщика на сайте nalog.ru.

Если у вас есть личный кабинет, то налоговое уведомление по умолчанию придет именно туда. А по почте без отдельной просьбы его не пришлют. То есть если почтальон не вручил вам конверт, это не значит, что вы ничего не должны, — проверьте личный кабинет.

Если нужно уведомление на бумаге, придется идти в налоговую и писать заявление. Сейчас в уведомлении указывают сразу три налога: налог на имущество, земельный и транспортный. Еще там могут указать НДФЛ — не пугайтесь.

Почему налоговое уведомление может не прийти

Иногда налоговые уведомления вообще никуда не приходят. Вот почему это может произойти:

- Нет налога к начислению. Например, у вас льгота или просто нет имущества.

- Налог меньше 100 рублей. Тогда его пришлют в следующем году.

- Документы потерялись.

Если у вас в собственности есть имущество, но никаких уведомлений о налоге вы не получали, сообщите об этом в свою налоговую. Особенно если не имеете доступа к почте, на которую приходят письма. Или не следите за ними. Даже если вы не забрали уведомление, считается, что вы его получили.

А на будущее — заведите личный кабинет на сайте nalog.ru. Там можно все проверить и сразу заплатить. Если у вас есть учетная запись на госуслугах, значит, есть и доступ в личный кабинет.

Если нет времени куда-то идти или не хочется, в декабре можно проверить налоговую задолженность через приложение Тинькофф-банка или на госуслугах. Там отразятся недоимки и можно сразу же их оплатить — правда, уже с учетом пени.

Как быстро заплатить налог на имущество

Вот способы оплаты налога:

- Через личный кабинет на nalog.ru. Оплата за пару кликов — можно погасить всю сумму сразу или платить частями.

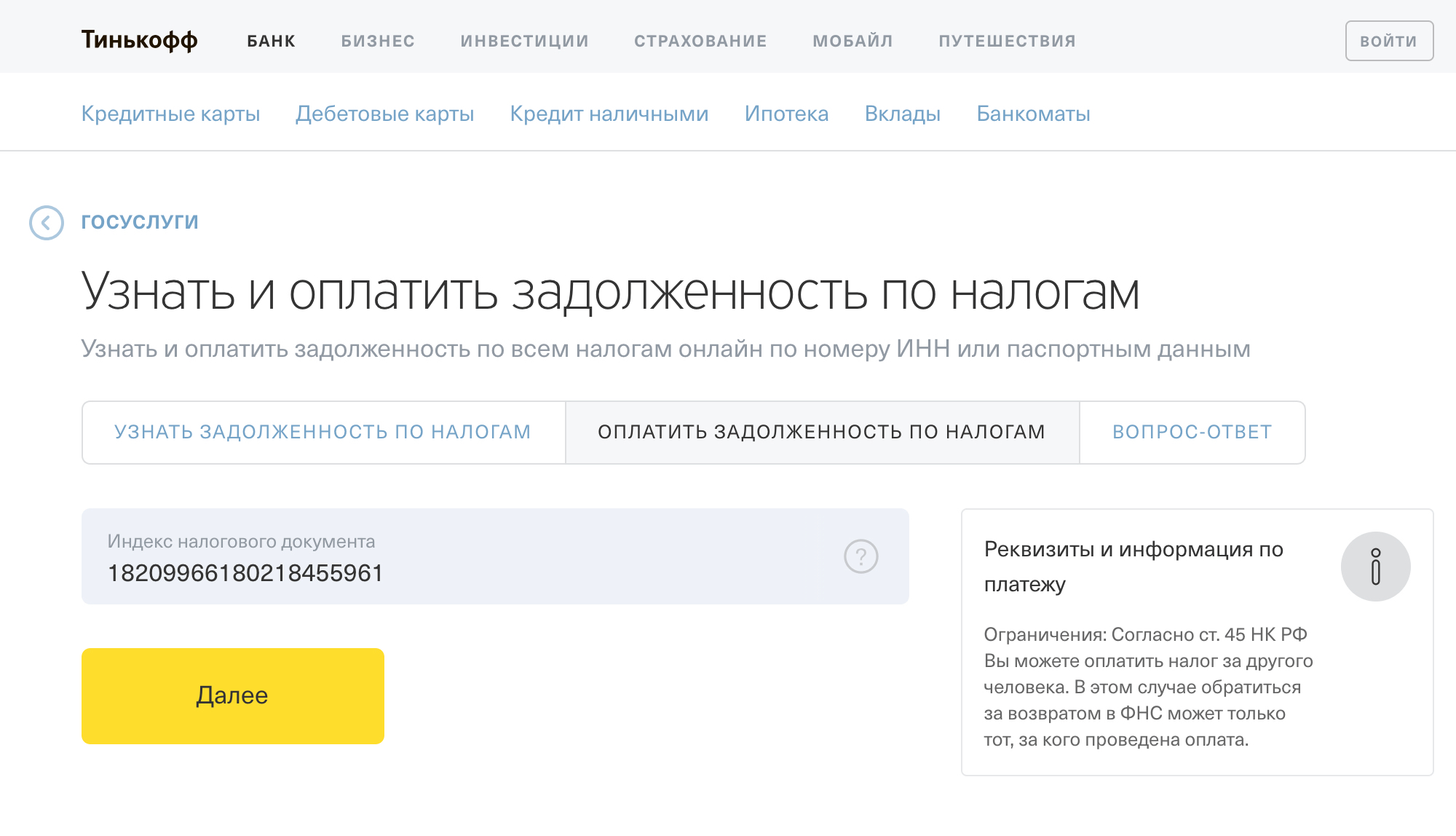

- В сервисе Тинькофф-банка. Понадобится индекс документа. Удобно платить не только за себя.

- На портале госуслуг. Там тоже есть сервис для оплаты налогов по номеру квитанции и даже за третьих лиц.

- На сайте налоговой без личного кабинета. Можно по номеру квитанции или без нее. Но тогда придется заполнить данные о налогоплательщике и знать сумму.

- В банке по бумажной квитанции. С уведомлением по почте присылают распечатанные квитанции. Просто относите их в банк и платите по старинке — за себя и других.

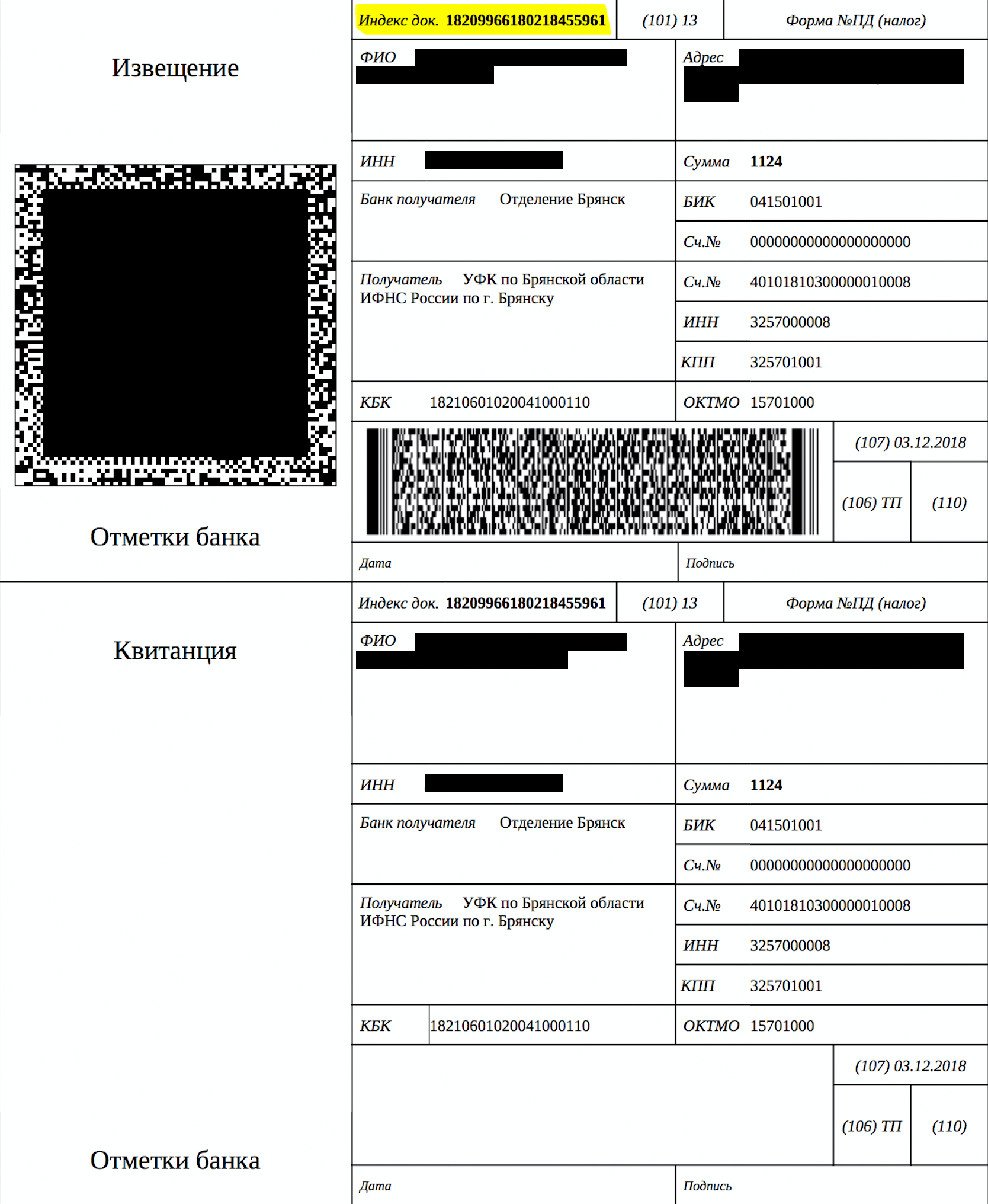

Так выглядит квитанция на уплату налога на имущество. Ее присылают по почте или можно сформировать в личном кабинете на nalog.ru. Вверху — тот самый индекс документа

Так выглядит квитанция на уплату налога на имущество. Ее присылают по почте или можно сформировать в личном кабинете на nalog.ru. Вверху — тот самый индекс документа  Если оплачивать в личном кабинете на сайте налоговой, квитанция не нужна

Если оплачивать в личном кабинете на сайте налоговой, квитанция не нужна

Кто-нибудь может заплатить налог за меня?

С 2017 года налоги можно платить за третьих лиц. Даже если заплатить за родителей со своей карты, деньги попадут куда положено. Раньше так было нельзя: только родителям разрешали платить за детей.

Но чтобы заплатить налог на имущество за кого-то другого, нужно или правильно заполнить платежку, или иметь доступ в личный кабинет, или знать индекс документа — это много цифр, которые указаны на квитанции. По индексу документа можно заплатить за кого угодно.

На сайте Тинькофф-банка можно оплатить налог по индексу документа. Больше не нужны никакие реквизиты: вводите номер, нажимаете «Далее» — и все заполнится само. Оплата без комиссии

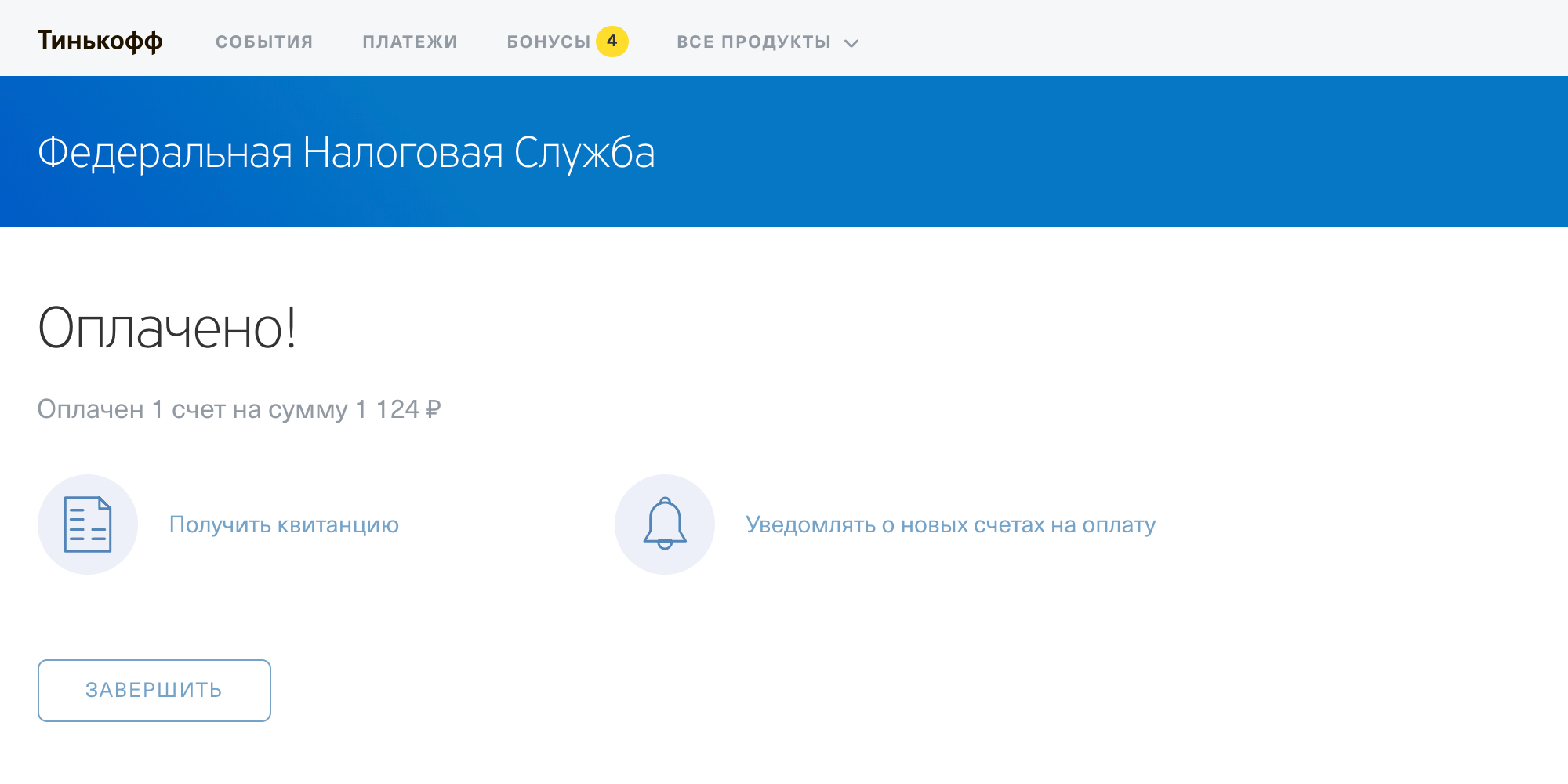

На сайте Тинькофф-банка можно оплатить налог по индексу документа. Больше не нужны никакие реквизиты: вводите номер, нажимаете «Далее» — и все заполнится само. Оплата без комиссии  После оплаты моментально приходит подтверждение. Для оплаты налога через банк мне пришлось сделать ровно два клика. Это заняло 30 секунд. Комиссию не снимали

После оплаты моментально приходит подтверждение. Для оплаты налога через банк мне пришлось сделать ровно два клика. Это заняло 30 секунд. Комиссию не снимали  Можно сохранить и распечатать квитанцию. Она формируется автоматически

Можно сохранить и распечатать квитанцию. Она формируется автоматически

Когда нужно заплатить налог на имущество

Сумму из налогового уведомления нужно заплатить в бюджет до 1 декабря следующего года. Но так как в 2018 году это выходной, то срок переносится на 3 декабря. Даже если уведомление вам прислали в августе, до 3 декабря долга нет. А вот после неоплаченные суммы превратятся в недоимку.

Что будет, если не заплатить?

Пеня. Если не заплатить налог вовремя, могут начислить пеню — 1/300 от ключевой ставки ЦБ за каждый день просрочки. Правда, в тех регионах, где налог на имущество платят исходя из кадастровой стоимости, пени за 2017 год не будут начислять до середины 2019 года. Это время дают на то, чтобы в случае чего можно было оспорить оценку.

ст. 75 НК РФ о пене из-за долгов по налогам

Штраф. Вообще, за неуплату налогов еще могут начислять штраф — 20 и 40% от долга. Но по налогу на имущество, который указан в уведомлении, такой штраф не начисляют. То есть если вам придет уведомление и нужно заплатить 3000 рублей налога на имущество, а вы не заплатили, начислят только пеню. Штрафа от этой суммы не будет, потому что бездействие — это не то нарушение, за которое штрафуют на 20%.

Но если у вас есть квартира, а налоговая об этом не знает, то риск получить штраф все-таки будет. Потому что тогда вы как бы сами должны рассказать о своем имуществе. А если этого не сделали, то специально занизили налоговую базу. Это уже не бездействие, а именно то нарушение, за которое штрафуют по статье 122 НК РФ .

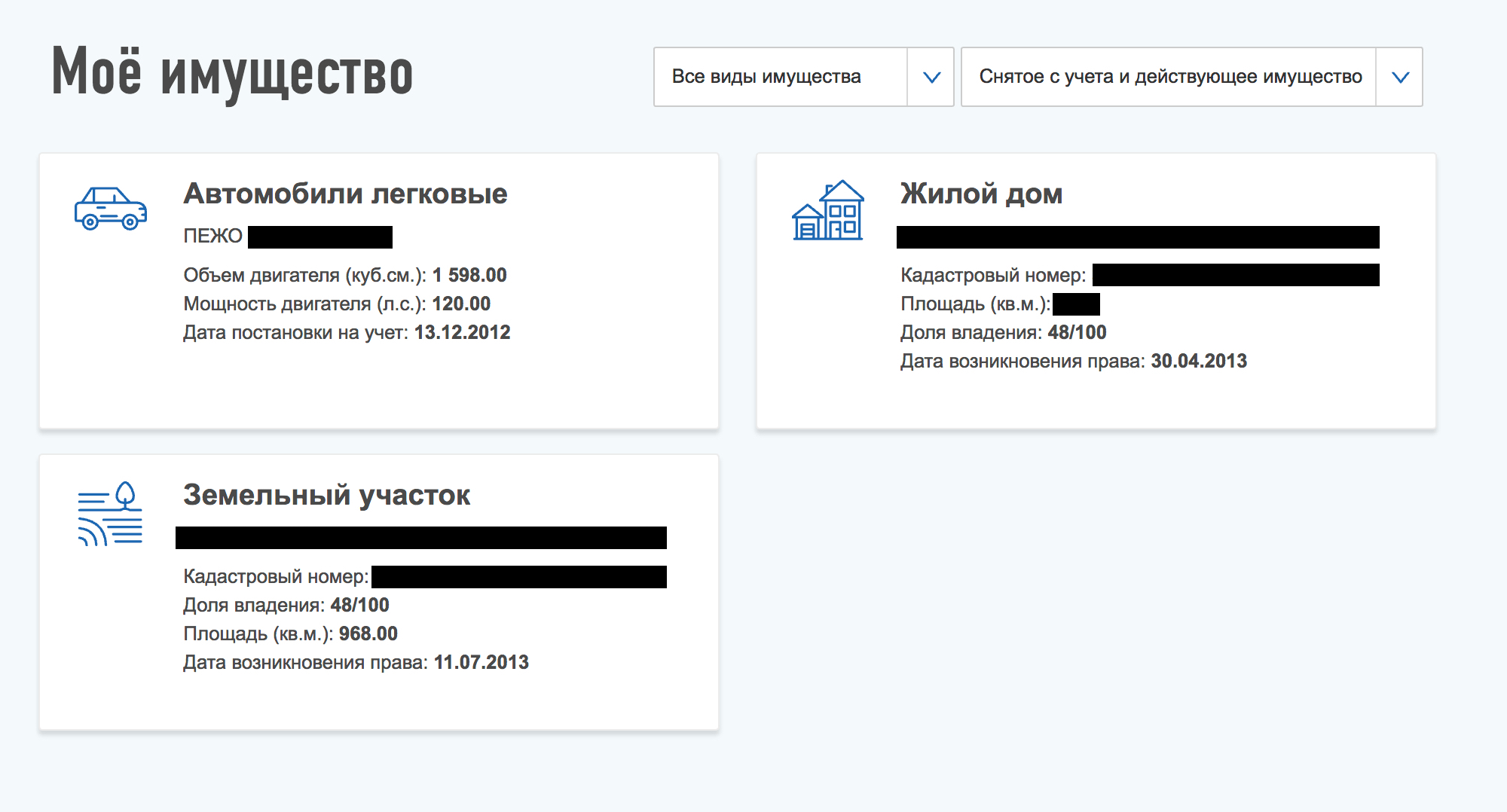

Проверить свои объекты можно в личном кабинете на сайте nalog.ru.

В личном кабинете видны все учтенные объекты имущества. Там же можно сообщить в налоговую об ошибках

В личном кабинете видны все учтенные объекты имущества. Там же можно сообщить в налоговую об ошибках

Принудительное взыскание. Если вы сами не заплатите налог, его будут взыскивать принудительно. Могут сообщить на работу или списать деньги с карты по судебному приказу.

Ограничения от приставов. Если накопить долгов по налогам даже на 10 тысяч рублей, приставы могут заблокировать счета и закрыть выезд за границу. Долги перед бюджетом могут взыскать за счет имущества.

Уголовная ответственность. Уголовной ответственности по налогу на имущество стоит бояться только тем, кто имеет в собственности очень много дорогих объектов, долго за них не платит и задолжал бюджету миллионы. То есть формально такая ответственность как бы есть, но, чтобы ее применили, надо копить огромный долг в течение нескольких лет.